ハイローオーストラリアで稼いだら、税金を納めなくてはいけません

- 海外業者だから払わなくてもバレないだろう

- 出金しなければ払わなくてOK

などと思っている方は御用心ください‼

バイナリーオプションで稼いだ額は、しっかり申告して、国民の義務をはたしましょう。

多くのサイトが、以前の税率のままで掲載しているのを見かけたので注意してください。

- 基礎控除…38万円⇒48万円(10万円増)

- 給与所得控除…10万円減

- 公的年金控除…10万円減

- 青色申告控除…65万円⇒55万円(e-tax又は電子帳簿保存法にすると65万円)

当記事は2021年(2020年分)の税制改正された変更点から、ハイローオーストラリアで利益を上げた場合の確定申告について徹底解説していきます。

この記事の目次

ハイローオーストラリアで税金が発生する条件

税金は、年間を通して稼いだ金額で決定します。

一部のサイトで「海外バイナリーオプションは、利益を出金しなければ課税対象とならないので確定申告しなくてもよい」と書かれているものがあります。

出金は関係なく、ハイローオーストラリアで昨年の1月1日~12月31日までの確定した利益が税金の対象となります。

バイナリーオプションで利益が出ていない場合は、確定申告は不要です。

利益が出ている方は、他の収入によって条件が変わります。

- 給与所得がある場合

- 給与所得がない場合

- 個人事業主や転職・退職などの場合

3パターンの違いについて説明いたします。

給与所得がある場合

会社員などで給与所得がある方は、ハイローオーストラリアで年間20万円以上の利益がある場合に税金が発生します。

逆にハイローオーストラリアの年間利益が20万円を下回る場合は税金が発生しません。

会社員で給与所得が年間2千万円を超える方は年末調整の対象外です。

そのため、ハイローオーストラリアの利益額にかかわらず、確定申告をする義務があります。

給与所得がない場合

給与所得がない方は、ハイローオーストラリアで年間48万円以上の利益がある場合、税金が発生します。

主な対象者は給与所得がない方々

- 専業主婦や学生でハイローオーストラリアで稼いだ方

- 専業でハイローオーストラリアで稼いだ方

昨年(2020年)までは、年間38万円でした。

金額が変更となっているので間違えないようにしましょう。

個人事業主や転職・退職などの場合

【個人事業主】

個人事業主の方は、ハイローオーストラの所得が年間48万円以上の利益がある場合税金が発生します。

※ハイローオーストラリアの税金はなくても、事業所得の確定申告はしなければなりません。

事業に関する所得とバイナリーオプションでの所得とは税区分が違うので別々に計上します。

- 個人事業主の所得は事業所得

- ハイローオーストラリアの所得は雑所得

※ただし、事業規模が小さい場合(主にアフィリエイトや文筆業など)は雑所得となります。

同じ総合課税なのですが、事業所得の場合は「損益通算」できます。

事業所得で赤字が出た場合は、他の所得(不動産所得など)の黒字と相殺することができます。

※同じ海外バイナリーオプション、海外FXの損益なら損益通算できます。

計算方法は、所得区分ごとに所得金額を計算⇒総合課税対象の所得金額を合算となります。

【転職・退職者】

転職・退職をした方は、ハイローオーストラリアで年間20万円以上の利益がある場合税金が発生します。

しかし、転職・退職した時期によってハイローオーストラリアの利益とは関係なく確定申告が必要となるケースもあります。

主に2つのパターンが考えられます。

【パターン1】

前年の12月(年末調整の時期)までに転職していれば、前職の源泉徴収表を転職先に提出

↓

まとめて年末調整を受ける

↓

ハイローオーストラリアの利益が年間20万円以下

↓

確定申告しなくても良い

【パターン2】

前年に前職を退職

↓

12月の時点でまだ転職活動中

↓

会社から年末調整を受けていないので確定申告が必要

トレード初心者

トレード初心者 年末調整を受けたかどうか分からない…

前職場から受け取った源泉徴収票の「給与所得控除後の金額」「所得控除の額の合計額」の欄に数字が記入されているかどうか確認してください。

数字が記入されていれば”年末調整済み”です。

記入されていなければ年末調整されていません。

特に前年の途中で退職してその後給与収入がないという方は、所得税を払いすぎている可能性が高いです。

退職金は、勤務先に所定の手続をしておけば、源泉徴収で課税関係が終了しますので、原則として確定申告をする必要はありません。

退職金は、通常、その支払を受けるときに所得税及び復興特別所得税や住民税が源泉徴収又は特別徴収されます。この退職金は、長年の勤労に対する報償的給与として一時に支払われるものであることなどから、退職所得控除を設けたり、他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。なお、退職所得についても源泉徴収票が交付されます。

引用:国税庁/退職金と税

ハイローオーストラリアでのカンタン税金計算

ハイローオーストラリアの税金を計算してみましょう。

一つずつ手順を踏めば割とカンタンですよ!

最初に行うのは、ハイローオーストラリアの年間損益のチェックです。

まずは損益を計算する

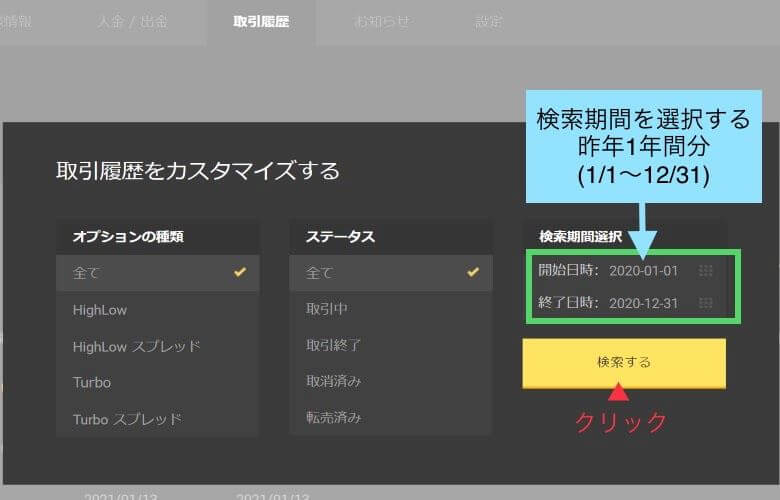

ハイローオーストラリアにログイン⇒マイページ⇒「取引履歴」にて1年間の損益を確認しましょう。

実際の画面を見てみましょう。

①マイページの取引履歴画面にて、検索期間の開始日時を前年の1月1日に変更。

②次に終了日時を前年の12月31日に変更してください。

③検索期間の選択が終了したら”検索する”をクリックしてください。

ダウンロードできる2種類のファイルが現れます。

④PDFファイルかCSV(EXCELファイル)を選んでダウンロードしてください。

おすすめは、PDFファイルです。

PDFファイルは、検索期間の数値が合算してあるので分かりやすいです。

※EXCELファイルは自分で関数を打ち込む必要があります。

●損益の計算方法

例えば、ペイアウトが100万円で購入額が70万円でとしたら、損益はプラス30万となります。

国内バイナリーとはかかる税金が違うので注意

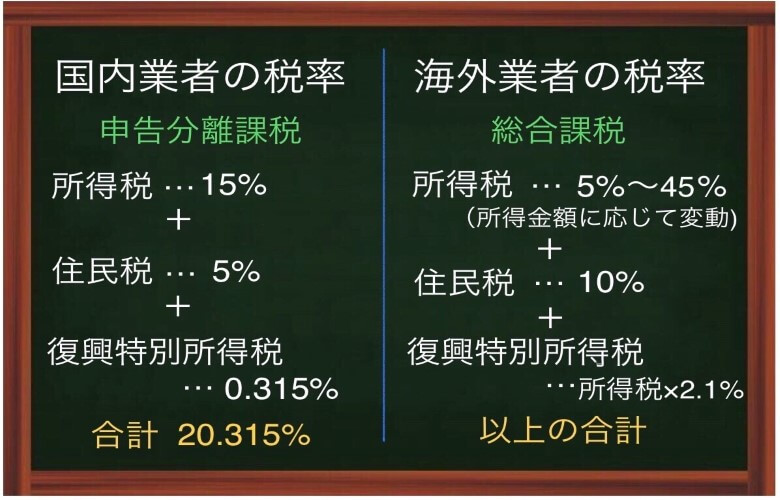

同じバイナリーオプションでも、海外業者と国内業者とは、税金の種類が全く違います。

そのため、同じ額の利益であったとしても税金の金額が異なります。

- 国内業者 → 申告分離課税(他の所得とは分離して税額を計算する課税方式)

- 海外業者 → 総合課税(他の所得を合計して税額を計算する課税方式)

それぞれの税率の内訳は下図のようになっています。

申告分離課税の場合は、税率は一律20.315%と決まっています。

国内バイナリーオプション業者で利益がでた場合は、いくら稼いだとしても税率は20.315%です。

大きく稼ぐほど税金はお得になります。

損益が、3年前に-100万円、2年前は-20万円、1年前は+300万円だとすると300万円から繰り越された損益の120万円を引くことができます。

つまり、申告は+180万円として計上します。

ハイローオーストラリアは海外業者なので、総合課税です。

総合課税は8種類の所得区分が対象となっています。

・利子所得 ・配当所得 ・事業所得 ・給与所得

・不動産取得 ・譲渡所得 ・一時所得 ・雑所得(海外バイナリーオプションの収入は雑所得)

海外バイナリーオプション(海外FXも)は雑所得として計算します。

国内バイナリーオプションと違って、大きく稼ぐほど税率が上がります。

ハイローオーストラリア以外の海外バイナリーオプションや海外FXも取引している場合は、損益を合算します。

例えば、ハイローオーストラリアで100万円の利益、ザオプションで10万円の利益、XMで20万円の損失であれば、100万+10万円-20万円=90万円となります。

まとめると海外バイナリーオプションの税金は、雑所得・総合課税・累進課税方式で計算します。

さらに、次の項目で詳しく説明していきます。

ハイローでの税金をシミュレーションしてみる

ハイローオーストラリアの税金がいくらになるのか、シュミレーションしてみましょう。

まずは、所得税から順番に計算してみましょう。

所得税の計算

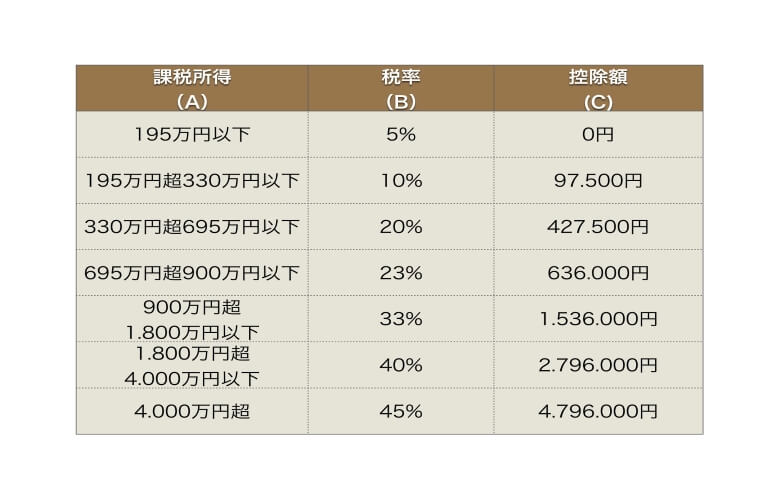

上の表は、所得税を簡単に計算できる速算表 です。

●計算式

求める税額=(A)×(B)−(C)

(A)=総所得金額から必要経費を差し引いた金額

【計算例その1】

- 会社員/給与所得:500万円

- ハイローオーストラリアの利益:100万円の人

500万円+100万円=600万円なので、速算表を見ると20%の税率となります。

控除額は42万7.500円です。

(A)600万円×(B)20%-(C)42万7.500円=77万2.500円

所得税は、77万2.500円です。

【計算例その2】

- 専業主婦/給与所得:0円

- ハイローオーストラリアの利益:200万円の人

給与所得がないので、200万円の箇所を速算表で見ると10%の税率となります。

(A)200万円×(B)10%-(C)9万7.500円=10万2.500円

所得税は、10万2.500円です。

所得税が計算できたら、次は市民税です。

住民税の計算

税金は、国税と地方税の2つに分類されます。

所得税は「国税」、住民税は「地方税」です。

地方税は、税務署ではなく地方自治体(各都道府県・市町村)に納めます。

住民税は、年末調整や確定申告で金額が決定します。

住民税は、所得税とは税額控除が違います。

税率は原則、一律10%です。

●税率10%の内訳

- 市民税(所得割)…一律6%

- 県民税(所得割)…一律4%

この記事では書ききれませんので、自動計算してくれるサイトで確認してください↓↓

みんなの税ツール@かいけいセブン住民税の自動計算シュミレーション

復興特別所得税の計算

2011年11月30日に「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」が成立。

これにより、2013年1月1日~2037年12月31日までは所得税に対し2.1%の「復興特別所得税」が課されるようになりました。

●復興特別所得税の計算式(雑所得の場合)

復興特別所得税=所得税額×2.1%

海外バイナリーオプションは、前項で計算した所得税額×2.1%が復興特別所得税となります。

3つの税金を合わせて最終的な納税額になる

所得税+住民税+復興特別所得税の合計が最終的な納税額になります。

確定申告に必要なのは、所得税と復興特別所得税なので、そちらを計算してみましょう。

【計算例】

- 会社員/給与所得:500万円

- ハイローオーストラリアの利益:500万

- 必要経費:50万円

500万+500万=1000万円…総所得金額(所得の合計)

1000万円-50万円=950万円…課税所得(総所得金額から必要経費を差し引いた金額)

950万円は税率33%なので、950万円×33%=313万5.000円

速算表を見ると控除額は、153万6.000円

- 313万5.500円-153万6.000円=159万9,000円…所得税

- 159万9,000円×2.1%=3万3.579円…復興特別所得税

- 159万9,000円(所得税)+3万3.579円(復興特別所得税)=163万2.579円

- 合計 163万2.579円

このように国税の計算をしてみましょう。

国税の納付は、2/16~3/15までの期間で、住民税は6月からとなっています。

わからないまま放置していると最悪逮捕の可能性もあります…ご不明な点は直接LINEでもお答えできますので、いつでも下記LINEからご相談ください。

税金を少しでも抑えるため「必要経費」を計上する

税金を少しでも抑えるためには「必要経費」を計上することが重要です。

どのようなものを必要経費としたらよいのか、説明します。

必要経費になる項目

バイナリーオプションの必要経費となる項目とは、次のようなものになります。

- BO関連の書籍

- トレードで使用するスマホ、パソコン、タブレット、周辺機器の購入費・修理代

- トレードで使用するスマホ、パソコン、タブレット、周辺機器の通信費(wifiや光回線等)と電気代

- トレードのために借りたスペース代

- デスク、椅子などの購入費

- セミナー参加費

- 接待交際費(トレードに関する情報交換目的の集まりなど)

経費に計上できるのは、すべてバイナリーオプション関連で発生した費用のみです。

バイナリーオプション以外の仕事もプライベートもまたがる費用(※)についてはバイナリーオプションで使っている分だけ経費にできるます。

【※家事按分(かじあんぶん)と言います】

必要経費にならない項目

必要経費となる項目で、パソコンの購入費などがあります。

- バイナリーオプションのトレード以外に仕事などで使用している場合は全額必要経費として認められません。

- 通信費や電気代に関しても、バイナリーオプションで利用している時間以外は経費として認められません。

しかし、きっちり時間や金額を証明するのは難しいです。

後から税務署に聞かれても答えられるようにしておく必要があります。

経費のレシート・領収書は提出する必要はありませんが、保管期間があります。

ハイローオーストラリアで儲けた額を確定申告しよう

ハイローオーストラリアの利益の確定申告方法は次のようになります。

- 確定申告書類を自作して税務署に郵送(手書きで作成・会計ソフトで作成)

- e-Taxでインターネット上で確定申告(自宅から又は申告会場)

- 税務署で直接、確定申告書類を作成

確定申告方法が決まったら、確定申告書の作成に入りましょう。

手書き・確定申告書作成コーナー・会計ソフトの3つのパターンの作成方法を見ていきましょう。

確定申告書に手書きで作成

一つ目は、確定申告書を手書きで作成する方法です。

手書きのメリット

- 自宅で自分のペースで書ける

- パソコン・スマホが不要

手書きのデメリット

- 記載ミス・計算ミスが起こりやすい

確定申告の用紙は、確定申告の時期になると税務署や確定申告会場、地域によっては市区町村役場にも置いてあります。

国税庁のホームページから確定申告書用紙をダウンロードすることもできます。

その場合は、自宅やコンビニエンスストアで印刷できます。

所得税の確定申告書の用紙には、大きく分けて「A様式」と「B様式」があります。

- 確定申告書A⇒給与所得があり、ハイローオーストラリアで利益がある人

- 確定申告書B⇒事業所得や不動産所得がある人・海外バイナリーオプションが本業の人

所得によって、当てはまる方に記入してください。

確定申告用紙の表面が「第一表」、裏面が「第二表」となっています。

※ハイローオーストラリアで得た金額…100万円 必要経費…20万円と仮定して記入しています。<

●ハイローオーストラリアの利益の記入箇所「確定申告書A 第一表」

ハイローオーストラリアの利益は雑所得ですので、雑と書かれている場所に記入します。

- 「収入」→ハイローオーストラリアで得た利益額(上の例では、100万円)

- 「所得」→「収入」から経費を引いた金額(上の例では、80万円)

- 収入金額等→雑→その他(エ)のところにハイローオーストラリアで得た利益額を記入

*所得金額等→雑→その他④のところに収入から経費を引いた金額を記入を記入しましょう。

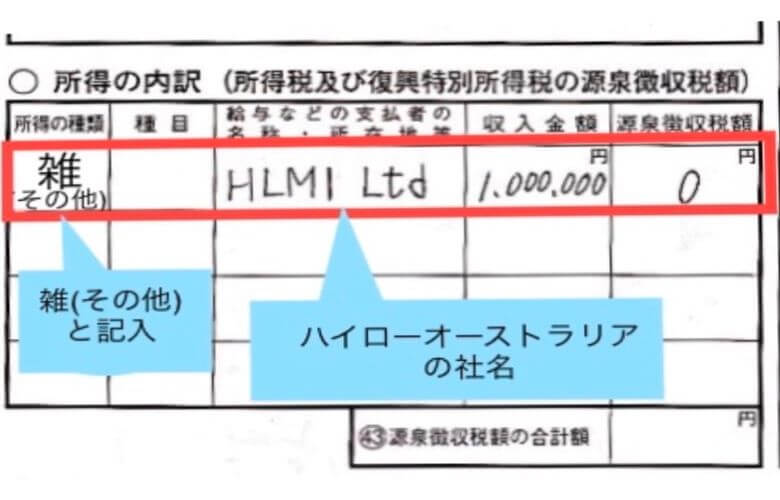

●ハイローオーストラリアの利益の記入箇所「確定申告書A 第ニ表」

所得の種類は、雑所得の「雑(その他)」と記入します。

※給与支払者の名称の欄には、ハイローオーストラリアの正式名称「HLMI Ltd」と記入します。

収入額は100万円ですので、1,000,000と記入。

その他の欄については、国税局のマニュアルをご覧ください。

●参考ページ

国税庁/令和2年分所得税及び復興特別所得税の確定申告の手引き/PDF片面版

※手書きの確定申告書の書き方から確定申告作成コーナーでの入力のマニュアルが観覧できます。

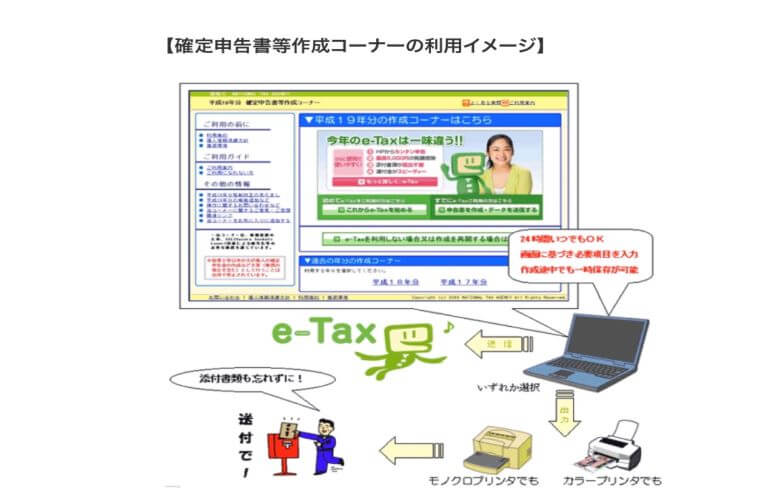

確定申告書作成コーナーで作成

画像参照:国税庁確定申告書等作成コーナーについて

確定申告作成コーナー(e-Tax:国税電子申告・納税システム)で作成する方法は、国税局ホームページにアクセスして行います。

自宅のPC・タブレット・スマホ又は申告会場のPCから国税局ホームページの確定申告書等作成コーナーにアクセスしてください。

自宅からe-Taxを利用する場合は、

- 「マイナンバーカード方式」

- 「ID・パスワード方式」

のどちらかになります。

「マイナンバーカード方式」はマイナンバーカードとICカードリーダライタが必要です。

「ID・パスワード方式」は、確定申告書経験者でID・パスワードを持っている人又は税務署で対面の本人確認を行い、ID・パスワードを取得できる人が利用できます。

申告会場の場合は、2021年は新型コロナウイルスの影響で、会場への入場に「入場整理券」が必要となっています。

各地の申告会場については、国税局のホームページをご覧ください。

入力する内容は、手書きの確定申告用紙と基本的には同じです。

順番に入力していくのでe-Taxの方が分かり易いです。

やり方を詳しく説明しているサイトのURLを載せています↓↓

ゲムフォレックス/海外fxの場合、確定申告書ってどう書くの?

海外Fxと海外バイナリーオプションは同じ雑所得で総合課税なので、入力の仕方は同じ。

- 種目は、海外BOや店頭バイナリーと入力

- 支払い者の名称は、HLMI Ltd

- 所得の生ずる場所は、the Marshall Islands です。(空欄でも可)

青色申告の人は2021年の確定申告から、e-Taxか電子帳簿保存法にすると控除額が10万円アップしますので、かなりお得です!

会計ソフトで作成

確定申告書の作成で、会計ソフトを使うと領収書の管理がしやすくなり計算ミスも少なくなります。

会計ソフトは「インストール型」と「クラウド型」の2種類に分けられます。

現在人気なのは、クラウド型会計ソフトです。

クラウド型会計ソフトはインストール不要で、コストが安く、操作が簡単というメリットがあります。

●おすすめクラウド会計ソフト

- 弥生会計シリーズ/やよいの白色申告オンライン・青色申告オンライン…21年連続売り上げNO.1!初心者にも分かり易く操作が簡単。サポートも充実。

- freee…スマホアプリが人気!隙間時間にサクサク入力可能。スマホで確定申告書類まで作成できる。

※やよいの白色申告オンラインならずっと無料のフリープランがあります。

※freeeは30日間無料体験有

慣れれば、手書きで作成するよりもずっと楽かもしれません。

さらに楽できるのは、税理士にお願いする方法です。

税理士にお願いして作成

取引量が多い方、仕事が忙しくて暇がない方、青色申告の方などは、税理士にお願いするという選択もあります。

●税理士に確定申告書を作成してもらうメリット

- 負担が軽くなる

- 記入(入力)間違いが起こらない

- 経費の判断が的確

- 節税のアドバイスがもらえる

- 面倒な帳簿や電子申告を任せられる

得に青色申告の方は、帳簿を複式簿記で付ける必要があるので、税理士にお任せした方が安心です。

●税理士に確定申告書を作成してもらうデメリット

- 報酬のコストが発生する

なんといっても、費用がかかるというのがデメリットです。

確定申告書の作成を税理士に丸投げするのではなく、できるだけ”自分で計算・作成して税理士にチェックしてもらう”という形にすれば費用は抑えられるでしょう。

確定申告についてわからない点があればいつでも下記LINEにてご相談ください。

ハイローオーストラリアの税金についてQ&Aまとめ

ハイローオーストラリアの税金について、ネット上でよく見かける質問にお答えします。

また、yahoo知恵袋のQ&Aをリサーチしてまとめてみました。

人によって、さまざまなパターンがありますので自分に当てはまるものがあれば、参考にして下さい。

税金を払わないとどうなりますか?

Q.税金を払わないと、どのようなリスクがあるのでしょうか?

A .税金を払わないと“脱税”という罪になります。

税が発覚すれば、支払っていなかった税金を支払うのはもちろん、罰則を受けます。

無申告の場合は、「無申告加算税」を支払わなければなりません。

※納付額に対して50万円以下⇒利益の15% 50万円超⇒利益の20%

※少額の申告⇒過少申告加算税35% 申告なし⇒無申告加算税40%

場合によっては、ハイローオーストラリアで稼いだ利益以上の罰金となってしまうこともあります。

税金は自分で管理しないといけないのですか?

会社員の給与所得だけなら、給与から天引きされます。

ハイローオーストラリアで利益を出して確定申告をしなければならない人は、自分で管理という方が一般的です。

お金に余裕があれば税理士さんにお願いすることはできます。

企業や法人なら、経理や税理士とのパートナー契約で管理してもらえるかもしれません。

しかし、ハイローオーストラリアの場合は法人口座がないので、そこまでやっている人は少数でしょう。

ヤフー知恵袋でのQ&A

yahoo知恵袋で、ハイローオーストラリアの税金についての質問をピックアップしてみました。

ID非公開さん

2020/12/30 0:58

1回答

ハイローオーストラリアの税金について質問させてください。脱税はバレると言いますがその仕組みがイマイチ分かりません。

ハイローオーストラリアの税金について質問させてください。脱税はバレると言いますがその仕組みがイマイチ分かりません。 例えばですが銀行口座から30万クレジットカードで20万合わせて50万入金したとします。

負けて勝ってを繰り返しなんとか利益20万を出し70万出金したとします。

20万なので確定申告は不要ですがハイローオーストラリアから入金されたのは70万になりますよね。税務署はその内訳をどうやって見抜くんですか?70万入金されたからといって20万以上だ!確定申告してない!とはならないですよね?

というかなってもらったら困るのですが。

銀行口座からの振込履歴で差し引くならともかく、クレジットカードの内訳まで分かるんですかね?

もっと詳しく言うと経費で落ちるものとかもありますよね。

セミナーが10万でハイローオーストラリアでの利益は30万。セミナーは経費で落ちるから利益は20万。この場合も確定申告しなくていいですけどその判断は向こうじゃできないですよね?

この辺がすごく謎なんですが詳しい方がいたら教えていただきたいです。ベストアンサー

dog********さん

2020/12/30 6:10もちろん税務署はそのような内訳までは把握できません。 そのため、税務署が怪しいと考える人、および、ランダムに選ばれた人に 「お尋ね」を発送します。 お尋ねに回答する義務はありませんが、現実的には回答せざるを得ません。 納税が不要であることが明確に説明できれば問題ありません。 逆に脱税していれば、そこで発覚します。

引用:yahoo知恵袋「ハイローオーストラリアの税金について質問させてください」

上の質問者様は、確定申告は不要ですね。

てんかすきんぐさん2021/1/8 18:151回答バイナリーオプションの税金について。

ハイローオーストラリアでバイナリーをしていますが、 一年でペイアウト額190万円を超えていますが、これは所得税として捉えられ190万に見合った税を納めなければいけないのでしょうか? 当方別に口座はプラス口座ではなく、10万近くマイナス口座です。 稼いでなくても190万を得た(そっから200万取引で溶かして口座的にマイナス10万)場合課税対象でしょうか?ベストアンサーvih********vih********さん2021/1/9 16:11それなら税金はかかりまん。海外の金融商品は雑所得扱いになるので年間利益がプラスに転じた場合はネットで雑所得の税率を見てみるとわかりやすいですよ^_^

引用:yahoo知恵袋「バイナリーオプションの税金について」

zct********さん2020/11/29 14:151回答ハイローオーストラリアの確定申告について質問です。ハイローオーストラリアの確定申告について質問です。 ある程度利益が出たら確定申告が必要なのはわかったのですがそれがトータルで負けていても必要なのでしょうか? 例えば去年100万損失して今年は50万利益が出たとします。トータルではまだ50万負けですが1年で見たら50万の利益ですよね。 この場合も確定申告必要なのですか?? どこかでトータルで利益出てから申告すればいいと見たのですが、違うところでは1年ごとで計算すると書いてたのでこちらで質問させてください。 よろしくお願いします。補足追加で質問です。 専業主婦だと38万以上だと確定申告必要とありましたが確定申告しても103万以上稼いでない限り扶養内に影響は出ませんよね?

ベストアンサー波平さん波平さんさん2020/11/29 15:08

>ある程度利益が出たら確定申告が必要なのはわかったのですがそれがトータルで負けていても必要なのでしょうか?

1月1日から12月31日の1年間のトータルで負けていれば確定申告は不要です。 ご質問の例では今年50万の利益ですから確定申告必要ですね。 >専業主婦だと38万以上だと確定申告必要とありましたが確定申告しても103万以上稼いでない限り扶養内に影響は出ませんよね? 38万と言うのは古い情報ですね。税制改正があり、今は48万です。 103万と言うのは給与年収だけの話で、扶養から外れるのは48万を超えた場合です。 給与年収103万は所得額48万です。 確定申告をして納税すると言う事は確実に扶養から外れます。

引用:yahoo知恵袋「ハイローオーストラリアの確定申告について質問です。」

まとめ

今回は、ハイローオーストラリアの税金について徹底リサーチしました。

毎年確定申告している人も今年からは控除額が変わっているので、戸惑っている方もいるかもしれません。

ハイローオーストラリアの口座開設がお済みでなければ、公式サイトから3分程度で手続き可能です。